ارزش گذاری چیست؟

یکی از بحثهای مهم و کلیدی در فرایند سرمایهگذاری، ارزشگذاری سهام است. فارغ از زوایای مورد بحث در سرمایهگذاری به تکنیکها و روشهایی نیاز داریم تا ارزش مورد انتظار سهام را تعیین کند. در این یادداشت درباره مفهوم ارزشگذاری، اهمیت آن و روشهای تعیین آن توضیح خواهیم داد.

مفهوم ارزش گذاری

ارزشیابی سهام فرایندی است سینماتیک که با تجزیه و تحلیل استراتژیک یک شرکت (صنعت) با هدف تعیین ارزش ذاتی، اقدام به پردازش دادههای مورد نیاز (شامل رشد ، ریسک و جریانهای نقدی) مینماید. در ارزشیابی سهام میتوان از طریق روشهای متفاوت و متعارف، در جستجوی مقایسه و ارزیابی، سنجش و اندازهگیری محرکهای ارزش و عوامل ارزشافزایی بود. در واقع ارزشیابی سهام نتایج متغیری به همراه خواهد داشت. زیرا از دادههایی حاصل میشود که دائما در حال تغییرند. صاحبنظران مالی در خصوص اینکه آیا ارزشیابی سهام یک علم است یا هنر به توافق چندانی دست نیافتهاند. از آنجایی که فرایند ارزشیابی از مجموع تجارب و تحقیقات بازارهای مالی و ایجاد مدلهای ریاضی یا تجربی توسعه یافتهاست، بنابراین تلقی این رشته به عنوان هنر منطقی نیست.

اهمیت ارزشگذاری

موسسان یک استارتاپ پیش از جذب سرمایه باید با سرمایهگذار بر سر ارزش استارتاپ به توافق برسند. ارزشگذاری استارتاپ عاملی مهم برای تعیین میزان سهام سرمایهگذار و معیاری اساسی در چگونگی پیشبرد مذاکرات بین طرفین است. هنگامی که عبارت ارزشگذاری را برای استارتاپها به کار میبریم، منظور رقمی است که سرمایهگذاران و موسسان استارتاپ مذکرات خود را بر پایهی آن انجام میدهند.

تقسیمبندی روشهای ارزشگذاری

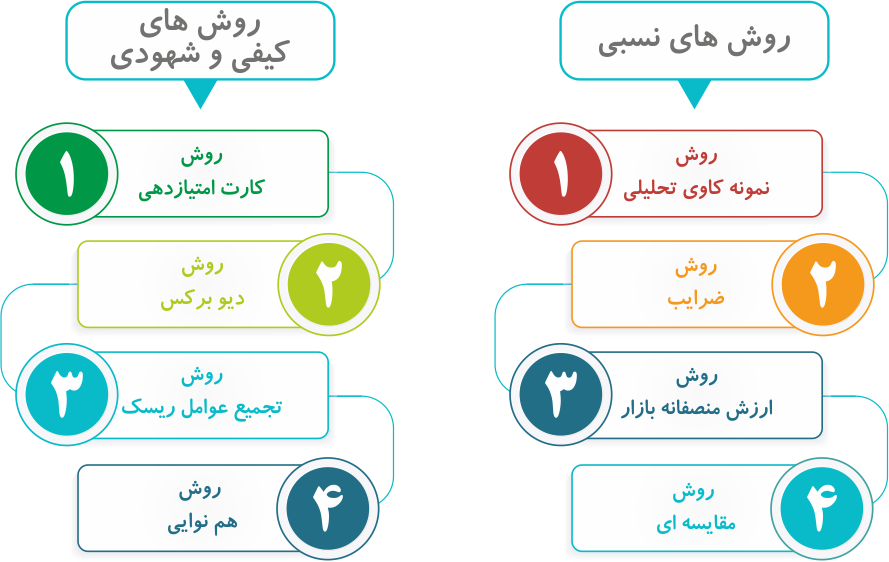

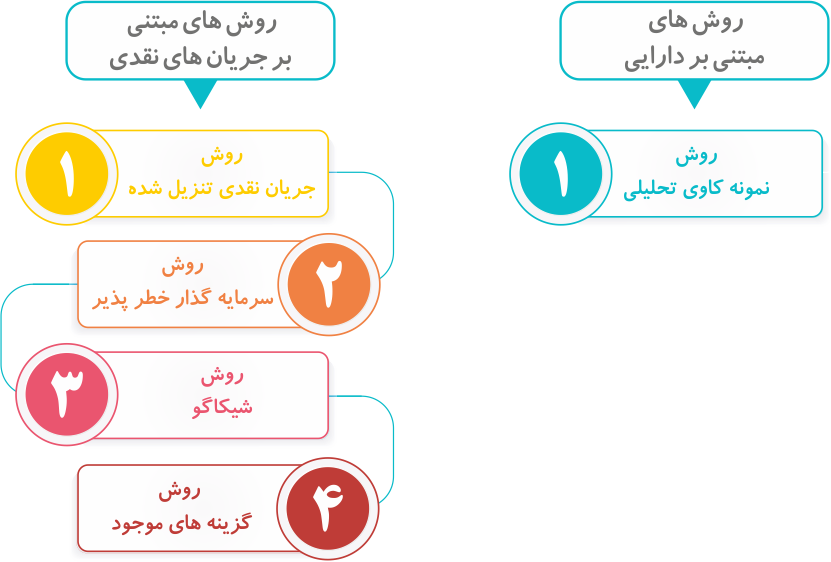

روشهای ارزشگذاری استارتاپها بسیار متنوعاند، اما میتوان این روشها را به 4 دسته تقسیم کرد:روشهای مبتنی بر دارایی، روشهای مبتنی بر جریانهای نقدی، روشهای نسبی و روشهای کیفی و شهودی

۱۳ روش ارزشگذاری

به کمک روشهای ارزشگذاری استارتاپها میتوان ارزش حدودی یک استارتاپ را به دست آورد. با توجه به تفاوت موجود در فرضیات هر روش، رقم ارزشگذاری به دست آمده از طریق روشهای مختلف میتواند متفاوت باشد. بنابراین ارزشگذاری دقیق یک استارتاپ نیازمند دانش، تخصص و تجربه برای در نظر گرفتن تمام جنبههای درونی استارتاپ، حوزه فعالیت آن، وضعیت کلان اقتصادی و … است.

در ادامه، روش های ارزشگذاری استارتاپها معرفی و توضیح داده شدهاست.

۱) روش ارزشگذاری کارت امتیازدهی (Scorecard method):

روش کارت امتیازدهی، که توسط بیل پین (Bill Payne) طراحی شده، روشی مقایسهایست که برای یافتن ارزش استارتاپهای فعال در مراحل اولیه بکار میرود. در این روش هر استارتاپ بر اساس ۷ عامل اصلی که هر یک وزن مشخصی دارند ارزیابی شده و به هر عامل امتیازی تعلق میگیرد. این عوامل به همراه وزن پیشنهادی هر یک به صورت زیر است:

۱-توانایی تیم مدیریت بنیانگذاران استارتاپ: وزن ۳۰٪

۲- اندازه فرصت استارتاپ: وزن ۲۵٪

۳- محصول/فناوری: وزن ۱۵٪

۴- میزان رقابتی بودن محیط: وزن ۱۰٪

۵- کانالهای فروش و بازاریابی: وزن ۱۰٪

۶- نیاز به جذب سرمایه بیشتر: وزن ۵٪

۷- عوامل دیگری مثل بازخورد مشتریان: وزن ۵٪.

همانطور که مشخص است، عوامل مهمتر -مانند توانایی تیم مدیریت- وزن بیشتری نسبت به سایر عوامل دارند، برای ارزشگذاری استارتاپ کافی است این چند عامل را نمرهدهی کرده و با محاسبه مجموع حاصل ضرب نمره و وزن هر عامل ارزش استارتاپ مورد نظر را بر اساس میانگین ارزشگذاری استارتاپهای فعال در مرحله ایده به دست آورد. برای مثال اگر امتیاز (مجموع حاصل ضرب نمره و وزن عوامل) برای یک استارتاپ ٪۸۰ باشد و میانگین ارزشگذاری استارتاپهای ایرانی در مرحله بذر ۱٫۵ میلیارد تومان باشد، ارزش استارتاپ مورد نظر برابر با ۱٫۲ میلیارد تومان خواهد بود.

۲) روش ارزشگذاری هزینه باز تأسیس (Cost to duplicate method):

در روش ارزشگذاری هزینه باز تأسیس فرض میشود که ارزش یک استارتاپ معادل با تمامی هزینههایی است که تاکنون برای راهاندازی و تداوم فعالیت آن صرف شده است، البته این روش ارزشگذاری عموما برای استارتاپهایی که احتمال شکست آنها وجود دارد و بنیانگذاران قصد فروش استارتاپ را دارند به کار برده میشود. هزینههایی که برای راهاندازی یک شرکت صرف میشود عموما به داراییهای شرکت تبدیل میشوند؛ زمین ساختمان، دفتر، تجهیزات اداری، داراییهای معنوی و … تماما جزو داراییهای شرکت به شمار میآیند. بنابراین برای یافتن ارزش هزینه باز تأسیس یک شرکت میتوان ارزش داراییهای آن را به دست آورد، محاسبه ارزش دقیق داراییهای استارتاپ چالش اصلی در این روش است، به خصوص در مواردی که استارتاپ داراییهای مشهود زیادی در اختیار نداشته باشد.

۳) روش ارزشگذاری دیو برکس (Dave Berkus method):

این روش همانطور که از نامش پیداست، توسط دیو برکس ( Dave Berkus) ، یکی از موفقترین سرمایهگذاران فرشته در سال ۱۹۹۰ ابداع شده است. در این روش بدون آنکه نیازمند اطلاعات پیشبینی مالی استارتاپ باشیم، میتوان ارزش آن را با ارزیابی چند شاخص کلیدی استارتاپ به طور تجربی تخمین زد. این شاخصها شامل موارد زیر است:

١- ایده

۲- نمونه اولیه محصول

۳- تیم مدیریت

۴- شراکتهای راهبردی

۵- فروش

اگر استارتاپ در هر یک از این شاخصها دارای برتری باشد، حداکثر رقم ۱۵ میلیون دلار به ارزش آن اضافه خواهد شد، بنابراین اگر استارتاپی در تمام این ۵ شاخص قوی باشد، ارزش آن برابر با ۲٫۵ میلیون دلار خواهد بود، در غیر این صورت به ازای هر شاخص ارزشی بین ۰ تا ۰,۵ میلیون دلار دریافت خواهد کرد. برای نمونه یک استارتاپ میتواند در چهار شاخص اول ارزش ۰,۵ میلیون دلار و در شاخص آخر ارزش ۰٫۳ میلیون دلار را کسب کند، بنابراین ارزشگذاری این استارتاپ برابر با ۲٫۳ میلیون دلار خواهد بود.

۴) روش ارزشگذاری تجمیع عوامل ریسک (Risk factor summation method):

روش تجمیع عوامل ریسک که برای اولین بار توسط گروه سرمایهگذاری Ohio TechAngels معرفی شد روشی نسبی برای ارزشگذاری استارتاپهاست. در این روش استارتاپ بر اساس ۱۱ عامل ریسک بررسی می شود به طوری که هر چه ریسکهای استارتاپ بیشتر باشد، ارزش آن کمتر خواهد بود. این عوامل ریسک به صورت زیر است :

۱-ریسک مدیریتی

۲- ریسک اقتصادی

۳- ریسک قانونی

۴- ریسک اندازه بازار

۵- ریسک نمونه اولیه محصول

۶- ریسک خروج سرمایهگذار

۷- ریسک شدت رقابت

۸- ریسک مقیاسپذیری

۹- ريسک مدل درآمدی

۱۰- ریسک وجود نمونههای مشابه خارجی

در این روش میتوان با توجه به شرایط هر استارتاپ، ریسکهای دیگری را نیز در ارزشگذاری دخیل نمود. در این روش براساس این که عامل ریسک، اثر منفی یا مثبتی بر عملکرد آینده استارتاپ داشته باشد؛ امتیازی بین ۲- تا ۲ به آن اطلاق میشود. برای مثال یک استارتاپ میتواند در ریسک مدیریتی امتیاز مثبت ۲، در ریسک خروج سرمایهگذار امتیاز منهای یک و در ریسک مدل درآمدی امتیاز صفر کسب کند. در پایان مجموع امتیازات تمام عوامل با هم جمع شده و عدد نهایی در ۲۵۰ هزار دلار ضرب میشود، سپس برای محاسبه ارزش پیش از جذب سرمایه این استارتاپ، رقم به دست آمده با میانگین ارزش پیش از جذب سرمایه استارتاپهای فعال در این مرحله جمع میشود. البته برای استفاده از این روش در کشور ایران باید ارقام مورد استفاده را تعدیل سازی کرد.

۵) روش ارزشگذاری همنوایی (Conformity method):

نسبت به سایر روشهای ارزشگذاری استارتاپها، روش ارزشگذاری همنوایی بیش از آن که روشی برای تعیین ارزش استارتاپ باشد، یک استراتژی برای سرمایهگذاری در استارتاپهایی است که در مراحل ایده و اولیه قرار دارند. در این روش ارزش تمام استارتاپها یکسان فرض میشود و در ازای دریافت درصد ثابتی از سهام (برای مثال۱۰٪)، سرمایه ثابتی (برای مثال ۱۰۰ میلیون تومان) به آنها اعطا میشود. بنابراین استارتاپها در این شرایط فقط میتوانند پیشنهاد سرمایهگذاران را قبول یا رد کنند.

۶) روش ارزشگذاری سرمایهگذار خطرپذیر (VC method):

در این روش ارزش پس از جذبسرمایه استارتاپ برابر خواهد بود با ارزش نهایی با ارزش خروج (Terminal Value) استارتاپ، تقسیم بر بازده مورد انتظار سرمایهگذار، همانطور که مشاهده میشود، ارزش استارتاپ در این روش به بازده مورد انتظار سرمایهگذار وابسته است، به همین دلیل این روش با عنوان سرمایهگذار خطرپذیر نامگذاری شده است، برای یافتن ارزش نهایی استارتاپ میتوان از اطلاعات شرکتهای بورسی، معاملات ادغام و تملیک شرکتهای مشابه با عرضه اولیههای اخیر استارتاپهای مشابه کمک گرفت.

۷) روش ارزشگذاری نمونه کاوی تحلیلی (Analytical benchmarking method) :

در روش نمونه کاوی تحلیلی که روشی نسبی و مقایسهای است. برای ارزشگذاری، هر استارتاپ را با نمونههای مشابه بینالمللی آن که عدد ارزشگذاری قابل اتکایی از آنها اعلام شده است، مقایسه میکنند. در این روش پس از یافتن استارتاپ مرجع که بایستی از نظر مدل کسب و کار و ارزشهای پیشنهادی شبیه استارتاپ مورد ارزشگذاری باشد، دو استارتاپ را از نظر عوامل مختلف با یکدیگر مقایسه میکنیم. برای آن که ارزش درستی از استارتاپ مبدأ به دست آید باید عوامل مقایسه را تعدیلسازی کرد. برای مثال چون استارتاپ مرجع در کشور دیگری فعالیت میکند، باید عواملی نظیر اندازه بازار، مرحله توسعه استارتاپ، جمعیت، سرانه تولید ناخالص داخلی و … را با استارتاپ مبدا مقایسه کرده و با ضرب نسبت هر یک از این عوامل در میزان ارزشگذاری استارتاپ مرجع، میتوان ارزش استارتاپ مبدا را تخمین زد. کاربرد روش نمونهکاوی تحلیلی برای ارزشگذاری استارتاپهایی است که در مراحل میانی یا پایانی فعالیت میکنند، چرا که یافتن اطلاعات استارتاپهای مرجع فعال در مراحل آغازین دشوار است.

۸) روش ارزشگذاری ارزش منصفانه بازار (Fair market value Method)

ارزش منصفانه بازار برای یک دارایی یا کالا، قیمتی است که مورد توافق خریدار و فروشنده است به شرطی که طرفین معامله از تمام اطلاعات مربوط به آن آگاه باشند و از روی اجبار قصد خرید یا فروش نداشته باشند.

۹) روش ارزشگذاری مقایسهای (Comparables method)

در روش ارزشگذاری مقایسهای، با مقایسه مستقیم یک شاخص مهم بین استارتاپ مورد ارزشگذاری و یک شرکت مشابه به عنوان مرجع، ارزش استارتاپ را تخمین میزنیم. برای نمونه، برای ارزشگذاری استارتاپی که در حوزه خدمات پرداخت آنلاین فعالیت میکند، با ضرب رقم ارزشگذاری استارتاپ مرجع در نسبت یک شاخص کلیدی (مانند تعداد تراکنشها در هر روز) در استارتاپ مورد ارزشگذاری به همان شاخص در استارتاپ مرجع، ارزش حدودی استارتاپ مورد نظر به دست خواهد آمد. در این روش بهتر است از ارزش پیش از جذب سرمایه استارتاپ مرجع استفاده شود، زیرا میزان سرمایه مورد نیاز دو استارتاپ میتواند متفاوت باشد.

۱۰) روش ارزشگذاری ضرایب (Multiples rhethod)

این روش ارزشگذاری استارتاپها بر پایه مقایسه است. برای محاسبه ارزش استارتاپ از طریق روش ضرایب، کافیست آمار فروش، درآمد یا سود آن را با شرکتهای مشابه سهامی عام که اطلاعات آنان در بورس موجود است قیاس کنیم.

۱۱) روش ارزشگذاری جریانهای نقد تنزيل شده ( Discounted cash flow method)

در بین روشهای ارزشگذاری استارتاپها، روش جریانهای نقدی تنزیل شده را میتوان کاملترین روش ارزشگذاری استارتاپهای مراحل میانی و پایانی معرفی کرد. نتایج یک نظرسنجی توسط آکادمی نشان میدهد که ۹۰٪ شرکتهای سرمایهگذاری خطرپذیر از روش ارزشگذاری جریانهای نقدی تنزیل شده برای ارزشگذاری استارتاپها استفاده میکنند. .

۱۲) روش ارزشگذاری شیکاگو(First Chicago method)

روش ارزشگذاری شیکاگو توسط شرکت سرمایهگذاری خطرپذیری با نام First Chicago طراحی شده است. در این روش ۳ سناریوی محتمل (موفقیت، بقا و شکست) برای آینده استارتاپ در نظر گرفته میشود و برای هر سناریو احتمالی در نظر گرفته میشود. سپس از هر سناریو ارزش متفاوتی برای استارتاپ به دست خواهد آمد که میتوان با محاسبه میانگین وزن دار این سه رقم، ارزشگذاری نهایی استارتاپ را به دست آورد.

۱۳) روش ارزشگذاری گزینههای موجود (Real Options method)

گزینههای موجود به معنی تمام انتخابهایی است که در برابر استارتاپ قرار دارد؛ گزینههایی مانند تصمیم به ورود به بازارهای جدید، متوقف کردن تولید یک محصول یا موارد دیگر، این گزینهها نشاندهنده انعطاف استارتاپبرای خلق ارزش است به طوری که انتخاب هر یک از گزینهها میتواند تأثیر متفاوتی بر آینده استارتاپ داشته باشد.

بدون دیدگاه